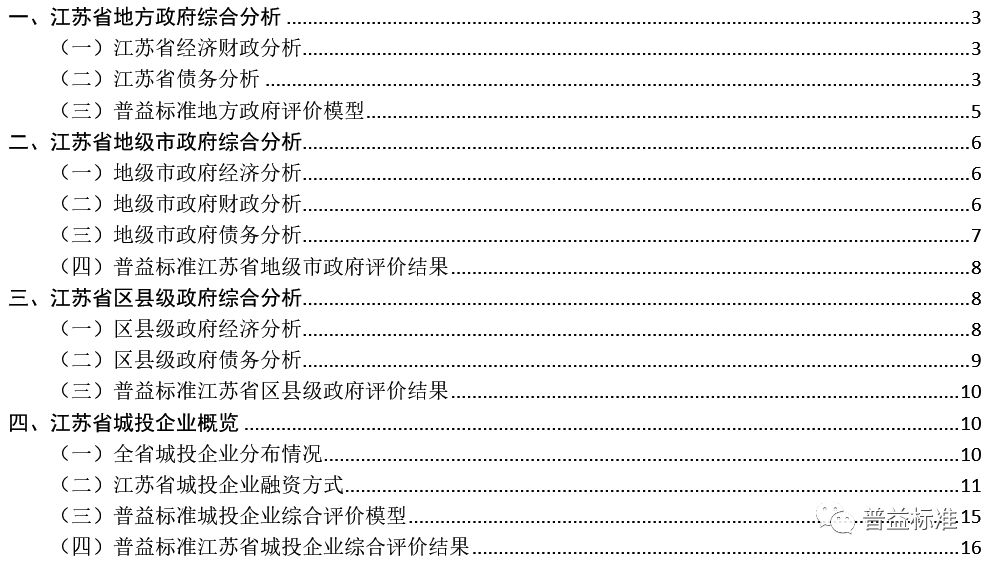

2020年江苏省地方政府与城投平台专题分析报告

江苏省2018年GDP规模位列全国第二,仅次于广东省,增速为6.1%,与全国持平。2018年人均GDP以约11.52万元/人的水平位列全国第四,且以第二、三产业并重。财政方面,2018年全省一般公共预算财政收入为8630.2亿元,在全国排名第二。债务方面,江苏省2018年全省地方政府债务余额为13285.55亿元,债务规模居全国首位,但全省债务率为78.2%,在全国排名第五,江苏省的债务负担在全国属于较轻水平。江苏省下辖13个地级市,无锡、苏州、南京三市的人均GDP位于全省前三。财政债务方面,苏州市财政总收入最高,约为3828亿元,宿迁市以352亿元排名最末,南京市的债务余额全省最高,达2419亿元。全省债务负担最轻的是苏州,广义债务率为86.9%,而债务负担最重的是淮安市,其广义债务率高达303.1%,且债务更多的集中在城投平台上。根据普益标准的地方政府评价模型,地级市政府中苏州、无锡、南京的综合表现位列全省前三。苏州市的广义债务水平最低,同时其财政总收入水平最高,综合表现最优。盐城和宿迁综合排名全省最末,主要因两市的经济、财政表现在全省处于下游水平。各区县中南京市建邺区综合排名第一,其财政和发展潜力表现优异。根据普益标准数据统计,截止到2019年12月31日,江苏省发过城投债或者信托产品的城投企业共有675家。其中,仍有城投债或信托产品存续的城投企业共有459家,其中,地市级城投平台189家,区县级城投平台270家,占比58.8%。在区域分布方面,南京市的城投企业数量最多,共有72家。总体来说,江苏省的城投企业分布较为集中,南京、苏州、南通和无锡这四个城市拥有全省近一半的城投企业。在融资方式方面,就债券市场而言,根据普益标准数据统计,2019年末江苏省城投债余额共计17368.36亿元,其中地级市城投企业募资占比57%,即地级市城投企业债券融资规模要高于区县级城投企业。统计发现,区县级城投的债券期限和融资成本均略高于地级市城投。可见,在标准的债券市场中,江苏省地级市城投企业的融资能力比区县级城投企业更强。就信托市场而言,2019年末江苏省有106家城投企业有存续的集合信托产品,共募资881.52亿元,区县级城投企业募资占比58.5%。可见,非标信托以区县级城投企业为融资主力,且区县级城投的信托融资成本要略微高于地级市城投企业,但融资期限无明显差异,故在信托市场中,投资者可能对区县级城投要求更高的风险溢价。对比债券、信托两种融资途径,江苏省城投企业债券募资规模是信托的近20倍,江苏省城投企业还是主要依靠标准化的债券融资,且有信托存续的企业仅占23.1%,可见全省城投企业的整体资质较好。与信托产品相比,债券期限更长,利率更低,通过债券融资将会对城投企业更为有利,可以更长时间的使用低成本资金。在189家地级市城投平台中,通过信托融资的地级市企业数量占比19.6%。而270家区县级城投平台中,信托融资企业占比为25.6%。区县级城投和地级市城投虽然均以发行债券为主,但区县级城投企业的融资方式更为分散,同时有更大比例的企业会通过信托产品融资,说明区县级城投企业的整体信用资质较地级市城投企业要差,需从信托等非标渠道获得额外的资金来源,且期限短成本高,可见区县级城投企业整体的财务压力和再融资风险都比地级市城投企业更大。根据普益标准的城投企业评价模型,我们计算了江苏省426家发债城投企业的综合评分,其中地级市城投平台参评196家,区县级平台参评230家。地级市企业集中分布于2至5档,而区县级城投集中分布在4至7档。区县级城投企业的平均综合得分要低于地级市城投企业,整体来看,地级市城投企业的资质要优于区县级城投企业。地级市平台中,苏州市的城投企业综合排名靠前,得益于苏州市地方政府的强力支撑,位列第一的是苏州中方财团控股股份有限公司,同时镇江市港城供水有限公司的综合评分在全省地级市平台中排名最末,是地级市平台中唯一的一家7档企业,且无外部主体评级。各区县级城投企业中,综合排名第一的是南京市建邺区高新科技投资集团有限公司,其在政府背景和企业实力上均拔得头筹,且具备强劲的增长动力。而综合排名最末的区县级城投则是同属于南京市的浦口区新城保障房开发建设有限公司,该企业非南京市浦口区核心的区县平台,地位得分较低,且缺乏其他偿债来源,从而综合评价较差。

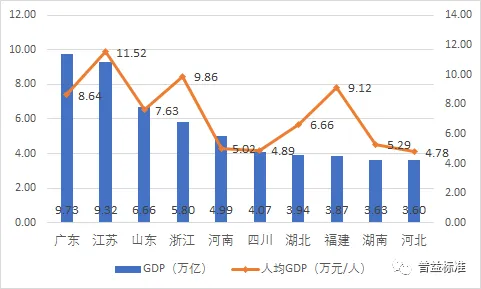

江苏省是中国具有强大经济实力的省份之一,其地理环境优异,拥有石油化工、电子信息及装备制造等支柱产业。江苏省2019年创造GDP约 9.96万亿元,全省GDP规模位列全国第二,仅次于广东省,增速为6.1%,与全国持平,较2018年下降0.6个百分点。从2018年的人均GDP来看(2019年该数据暂未公布),江苏省以约11.52万元/人的水平位列全国第四。图 1:2018年全国GDP排名前10名的省份经济指标情况

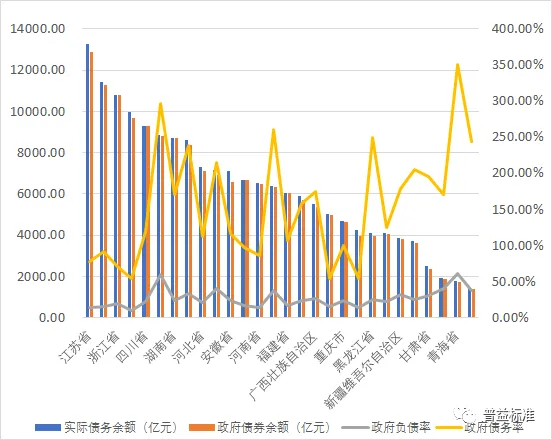

从产业结构上来看,江苏省第一产业增加值占比4.47%,第二产业增加值44.55%,第三产业增加值占比50.98%。全国31个省市中,第三产业占比最多的省份共有26个,江苏省第三产业比重处于全国第14位。在财政收支方面,2018年江苏省的一般公共预算财政收入为8630.2亿元,在全国排名第二,其中84.2%来源于税收,税收收入占比有所上升,财政收入稳定性进一步提升。全省一般公共预算自给率(一般公共预算收入/一般公共预算支出)为74.03%。全省2018年财政总收入(一般公共预算收入+政府性基金收入+国有资本经营收入)达16981.63亿元,同比增速为10.66%,其中一般公共预算收入占比50.82%。在地方政府债务方面,江苏省2018年全省地方政府债务余额为13285.55亿元,债务规模在全国居于首位。其中,2018年末全省政府债券余额为12894.34亿元,占比97%,同年,江苏省城投债余额为19369.05亿元。但就实际债务负担水平来看,全省负债率(地方政府债务余额/GDP)为14.25%,债务率(地方政府债务余额/财政总收入)为78.2%,该指标在全国排名第五,可见江苏省的债务负担在全国属于较轻水平。图 2:2018年全国地方政府债务规模前14的省份的债务指标情况

就政府债券的募资用途来看,2018年新发行的政府债券共计2681.9亿元,占债券总余额的20.8%。新增债券中约38%用于置换或偿还存量债务,其余62%的资金有一半投入于土地储备和保障性住房建设,有37.4%用于市政建设、交通运输和教育科学医疗,剩下7.5%用于生态农业方面的建设。可见,全省正加大保障性住房建设力度,有助于江苏人力资本的积累,可进一步促进第三产业发展。

普益标准从经济、财政、债务和发展潜力等四个方面对地方政府进行综合评价。经济方面选取了GDP、人均GDP、GDP增速及城镇化率等四个指标进行打分并加总,省级和地级市政府在经济方面的满分为20分,而区县级政府的经济得分满分为30分。在财政方面,选取了财政总收入、一般公共预算收入比率、税收收入比率、一般公共预算收入增速、一般公共预算自给率等指标进行打分,财政指标的总分值为35分。在债务方面,我们选取了负债率和债务率进行评价,其中广义负债率是指用广义地方负债(城投有息负债+地方政府债务余额)/GDP来衡量的地方政府债务水平,一般预算债务率是指(地方债务/一般预算收入),广义一般预算债务率是指(广义地方债务/一般预算收入)。考虑到区县级的债务在一定程度上会由上级政府负担,故普益评价给予省级和地级市的债务得分满分为35分,区县政府的债务得分总分为25分。在发展潜力方面,我们选择常住人口增速、税收增速和人均GDP增速来衡量地方政府的发展潜力,该项总分值为10分。最后,我们将这四方面的得分进行相加,得到地方政府的综合评分。

江苏省下辖13个地级市、22个县级市、19个县、55个市辖区。整个省份以长江、淮河划分为苏南、苏中和苏北三大地区。苏南地区以苏州、南京、无锡、常州和镇江5市组成,苏中地区由南通、扬州和泰州组成,苏北地区则由徐州、连云港、淮安、盐城和宿迁5市组成。苏南的经济水平要优于苏中及苏北。从下表可以看出,无锡、苏州、南京三市的人均GDP位于全省前三。就产业结构来看,2018年除镇江、泰州和宿迁市是第二产业略高于第三产业外,其余各市均是第三产业占比最高。从人口增速来看,由于江苏省整体以第三产业为主,故未来人口增速较大的城市会进一步促进服务和商品贸易,且南京、扬州、徐州、苏州、无锡市等城市地理、人文环境较为宜居,未来更可能是人口集聚,从而具有较大的发展潜力,其中南京尤为突出。另外,结合一般预算收入增速发现,无锡、徐州、常州和南京的综合表现位于江苏省前列。

在各地级市的财政收支方面,苏州市的财政总收入是全省最高,约为3828亿元,宿迁市以352亿元排名最末。从规模来看,苏州和南京的财政收入远高于其他地级市。在一般公共预算收支方面,苏州是唯一自给率超过100%的地级市,可见苏州自身造血能力很强,相比之下,盐城及宿迁的自给率未达50%。就增速来看,南京、苏州、连云港、无锡和常州保持着较高的一般公共预算收入增速。

从地方政府债务余额方面来看,2018年末南京市的债务余额全省最高,达2419亿元,高出苏州市1000亿元,而连云港市的债务规模最小,仅467亿元。但将城投债余额纳入政府债务后,考察广义政府债务规模,则宿迁市的广义债务规模最小,仅841.8亿元。从广义政府债务率方面来看,全省债务负担最轻的是苏州市,广义债务率为86.9%,是全省唯一一个小于100%的地级市。而债务负担最重的是淮安市,其广义债务率高达303.1%,淮安的广义政府债务更多的集中在城投平台上。另外,城投平台债务负担远高于地方政府债务负担的地级市还有常州市。

根据普益标准的地方政府评价模型,我们计算了江苏省各地级市的综合评分。从四方面的综合表现来看,苏州、无锡、南京位列全省前三。由于苏州市的广义债务水平最低,同时其财政总收入水平最高,可见苏州市的财政及债务综合表现最优,故该评价结果符合前文基于各单项指标进行的定性分析。无锡和南京同样也因优异的经济、财政、和发展潜力表现排名前列。而苏州、无锡和南京的综合评价差异主要体现在债务方面,南京市因其较高的债务负担导致得分相对较低。而盐城和宿迁的综合排名在全省最末,主要因两市的经济、财政表现在全省处于下游水平。主要原因在于盐城产业结构单一,经济增长乏力。盐城主要依靠纺织、汽车零配件产业支撑,但近年来汽车行业的艰难增长无法为盐城经济发展提供充足动力,而盐城后续着力发展生态旅游及科技产业,试图找到新经济增长点。而宿迁则缺乏核心产业作支撑,尽管及有着悠久的历史文化,但旅游业却也发展的不如人意。

根据公开数据,在江苏省下辖的区县级(包含县级市)政府中,2018年昆山市和江阴市的GDP总量位居前两名,分别为3832.06亿元、3806.18亿元,已超过了地级市淮安、连云港和宿迁的经济体量。就人均GDP而言,江阴市的人均GDP达23.05万元,属于全省最高水平,紧随其后的昆山市人均GDP也已超过23万元。另外,泰州市高港区、张家港市及太仓市的人均GDP超过了无锡和苏州的平均水平。从产业结构来看,GDP排名前15名的区县中,多是第二、第三产业并举,且第二产业增加值略高于第三产业。其中,昆山市地理优势明显,处于长三角核心地段,能与上海和苏州协同发展,大力开展招商引资,全面发展工业园区。图 7:2018年江苏省经济排名前10的区县级政府经济指标

从2018年的广义政府债务余额来看,区县级中苏州市下面的张家港市的债务规模最高,为496.8亿元。就地方政府债务来看,则是南京市江宁区最高,为290.3亿元。另外,在江苏省各区县中,2018年末城投债余额最高的是张家港市,表明张家港市的广义政府债务多集中于城投平台。从广义政府负债率来看,则是泰州市兴化市的债务水平最高,为62.99%。其余则是苏州太仓、无锡江阴、盐城阜宁、无锡宜兴、淮安淮阴区及南京建邺区的广义政府负债率偏高,均超过30%。图 8:2018年江苏省政府债务前10的区县级政府债务指标

从各区县的综合得分来看,排名在前十位的区县中,苏州市有5个,南京市有2个,无锡市有2个,常州市有1个。其中综合得分最高的区县是南京市的中心城区-建邺区,主要因该区的财政和发展潜力表现优异。该区以金融服务、软件研发和旅游会展为主要职能,故不仅区政府财政收入较高,且因该区属于南京市核心新区,拥有较多的经济资源,故债务负担较轻,加上建邺区未来良好的发展前景,故其综合表现最佳。排名紧随其后的是苏州昆山和无锡江阴。其中苏州昆山市的债务负担较南京建邺区重,这是因为昆山有许多工业园区,政府加强各种交通基础设施建设、增加产业投资以促进经济,故广义负债率较高。表 3:2018年普益标准区县级政府综合评价结果前十名

根据普益标准数据,截止到2019年12月31日,江苏省仍有存续城投债或信托产品融资的城投企业共有459家,其中地级市的城投平台(含省级)共189家,占比41.2%,而区县级的城投平台共270家,占比58.8%。从区域来看,南京市的城投企业数量最多,共有72家,宿迁市的城投企业数量最少,仅13家。且数量在前四名的城市南京、苏州、南通和无锡共有221家城投企业,占比高达48.1%,说明江苏省的城投企业分布较为集中,这四个城市拥有全省近一半的城投企业。图 9:2019年末江苏省各城市城投企业数量分布情况

另外,全省的区县级城投企业较为分散,全省有12个区县的城投平台数量超过5家,其中南京市江宁区的城投企业数量最多,其后依次为南京市浦口区和苏州太仓市。南京市江宁区的城投企业涉及供水、城市建设、交通运输、信息技术及产业投资等多个行业。而浦口区的城投企业则以城市交通建设和产业投资为主。图 10:2019年江苏省城投企业数量前10的区县的城投企业数量

城投企业的融资方式主要可分为以债券为主的标准化产品,和以银行贷款、信托、资管、融资租赁等为主体的非标产品。下文我们主要分析债券和信托产品融资情况。从债券市场来看,根据普益标准数据,截止到2019年12月31日,江苏省共有450家城投企业有债券存续,其中地级市城投企业187家,区县级城投企业共计263家。从债券数量上来看,共有2791只债券存续,其中由地级市发行的占比55.6%,区县级城投债数量占比44.4%。从融资规模来看,2019年末全省城投债余额共计17368.36亿元,其中地级市城投企业共募资9903.93亿元,占比57%,而区县级城投企业共募资7464.43亿元,占比43%,地级市的融资规模要高于区县级城投企业。可以看出,平均每家地级市城投企业发行约8只债券,募资近53亿元,而平均每家区县级城投发行约5只债券,融资28亿元,约为地级市平台融资额的一半。从债券期限及票面利率来看,区县级城投的债券期限和融资成本均略高于地级市城投。可见,在标准的债券市场中,地级市城投企业的融资能力比区县级城投更强。从信托产品市场来看,2019年末江苏省有106家城投企业发行了信托产品,其中地级市城投企业仅37家,而区县级城投企业共有69家,占比65%。共发行信托产品共1203支,其中地级市城投企业所发行的仅414支,其余的65.6%由区县级城投企业所发行。从规模上来看,江苏省城投企业通过信托产品共募资881.52亿元(根据普益标准集合信托产品数据得到,部分未公开的单一信托产品未涵盖在列),其中地级市城投企业募资365.70亿元,占比41.5%,区县级城投企业则募资515.83亿元,占比58.5%,区县级城投企业的融资规模超过地级市城投企业。从期限和预期收益率来看,地级市城投企业的融资期限与区县级城投企业无明显差异,但地级市城投企业的平均利率为8.4%,区县级城投企业的平均利率为8.58%,地级市城投的平均利率低于区县级城投。另外,在预期收益率最高的前10只信托产品中,由区县级城投企业发行的就有7只,其中融资成本最高的是由区县城投企业--镇江市丹阳投资集团所发行的信托计划,规模1亿元,预期收益率达11%,期限为2年。综上表明,非标的信托产品市场以区县级城投企业为融资主力,且区县级城投的信托融资成本要略微高于地级市城投企业,但融资期限无明显差异,故在信托市场中,投资者可能对区县级城投要求更高的风险溢价。表 4:2019年末江苏省城投企业存续债券与信托产品情况

对比债券、信托两种融资途径,从规模来看,江苏省城投企业债券募资规模是信托的近20倍,但债券市场中地级市企业的融资规模更大,而信托市场中区县城投的融资比例更高。从企业数量上来看,全省仅通过债券融资的城投企业有353家,占比76.9%,有9家企业仅通过信托融资的企业,而同时采用两种方式的有97家城投,占比21.1%,江苏省城投企业还是主要依靠标准化的债券融资,且有信托存续的企业仅占23.1%,可见全省城投企业的整体资质较好。从期限和利率来看,债券的平均期限为4.33年,而信托的平均期限仅为1.9年,债券期限是信托期限的2倍,但债券的平均利率为5.59%,而信托的平均利率为8.52%,出现利率倒挂的情形。总之,与信托相比,通过债券融资将会对城投企业更为有利,可以更长时间的使用低成本资金。另外,从平台类型来看,在189家地级市城投平台中,仅发行债券的企业有152家,占比80.4%,仅通过信托计划融资的仅2家,而两种方式并用的有35家,占比18.5%,即通过信托融资的地级市企业数量占比19.6%。仅有信托产品存续的两家地级市城投企业分别是泰州市姜堰国有资产投资集团有限公司、连云港海州工业投资集团有限公司。而在270家区县级城投平台中,仅通过债券融资的有201家,占比74.4%,仅通过信托融资的有7家,占比2.6%,双管齐下的区县城投企业则有62家,占比23%,那么区县级城投企业中则有25.6%的企业会通过信托产品融资,信托融资企业占比有所上升,较地级市城投企业多出6%。可见,区县级城投和地级市城投虽然均以发行债券为主,但与地级市城投企业相比,区县级城投企业的融资方式更为分散,同时有更大比例的企业会通过信托产品融资,说明区县级城投企业的整体信用资质较地级市城投企业要差,需从信托等非标渠道获得额外的资金来源,且期限短成本高,可见区县级城投企业整体的财务压力和再融资风险都比地级市城投企业更大。图 11:2019江苏省不同融资方式的城投企业数量

对于97家同时有债券和信托存续的城投企业,我们按照信托产品金额占总募资额的比例从高到低排序,占比排名前20位的城投企业如下表,其中地级市城投企业仅3家,且占比在65%以下。而区县级城投的非标规模占比明显高于地级市城投,其中占比最高的是扬州广陵经济开发区开发建设有限公司,其主要从事房地产开发,很可能因近年来监管严控地产行业资金流入,故其主要通过信托产品融资,比例高达95%。表 5:2019年末江苏省城投企业债券与信托情况对比

就2019年末债券规模来看,全省债券余额最高的是省级平台--江苏交通控股有限公司,共计611亿元,其资产规模达28亿元,资产负债率约60%,担保余额为全省第二。该集团主要承担江苏省交通基础设施、交通运输及相关产业的投资、建设、经营和管理任务。全省担保余额最高的是南京市区县级平台--南京大江北国资集团,该集团整体杠杆率为68.28%,资产规模10亿,担保总余额431亿,外部评级为AA+。其主要按照全区国有资本战略布局、新兴产业发展、政府重大专项任务的需要,进行国资整合、战略投资和出资引导,实施产业投资。在前十家城投平台中,有2家省级平台,主要涉及交通运输产业和能源投资;有7家地级市城投平台,共涉及城市建设、地铁和房地产开发等行业。仅有一家区县级城投平台,为常州市新北区的常高新集团公司,主要负责常州市新北区的产业投资、地产开发和城市建设。表 6:2019年末江苏省城投企业债券余额前10名的企业

由于城投企业的优劣不仅与企业自身的经营情况有关,还与其所属地方政府的综合实力密不可分。因此,普益标准针对城投企业的综合评价模型中,包含了地方政府综合评价、企业实力及舆情三个方面。模型涉及的具体指标及对应分值如下表所示,最终根据各项指标得分计算出城投企业的综合评分,并根据分值将企业划分为1至9档,对应的评分依次降低。

根据普益标准的城投企业评价模型,我们计算了江苏省426家发债城投企业的综合评分,其中地级市城投平台参评196家,区县级平台参评230家。从全省各城投企业的普益综合评价结果来看,地级市企业集中分布于2~5档,其中4档数量最多,有60家,对应的综合评分为75.04。而区县级城投集中分布在4~7档,其中位于6档的企业数量最多,有76家。另外,处于1档的地级市城投企业有7家,平均综合得分为81.11分,而1档的区县级城投企业仅1家,平均综合得分为81.12。处于8档的城投企业有16家,且均为区县级城投。从普益评价结果也可以看出,区县级城投企业的平均综合得分要低于地级市城投企业,符合前文从融资方式中得出的结论,即整体来看,地级市城投企业的资质要优于区县级城投企业。图 12:2019年江苏省城投企业普益评价各档数量分布和平均得分情况

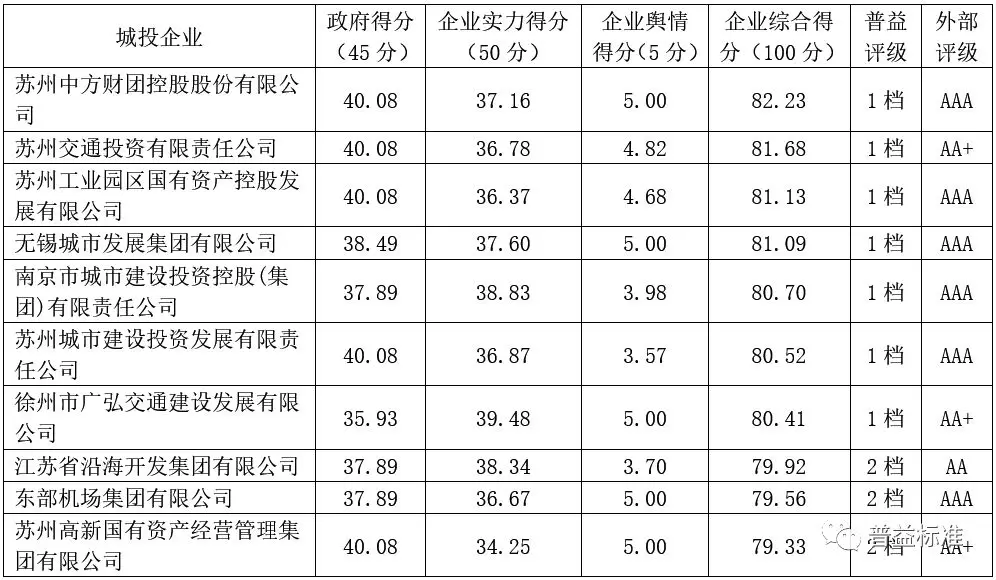

根据地级市城投企业的综合得分,我们发现综合排名在前十位的平台中,苏州市的城投企业占据半壁江山,从政府得分看出,这得益于苏州市地方政府的强力支撑。若单从企业实力得分来看,徐州市广弘交通建设发展有限公司得分最高,其优势主要在于其偿债能力较强,一是自身盈利较好,利息保障率高达251.7,二是有充裕的其他偿债资金来源。从企业的综合实力来看,位列第一的是苏州中方财团控股股份有限公司,该企业主要开展进出口贸易、实业投资、货物仓储、投资咨询等。其核心优势主要在于苏州市强大的政府实力,而相比于苏州市其他的城投公司,其本身的财务、经营表现都十分亮眼,盈利能力和偿债能力更优,且在过去一年里未出现过负面舆情。另外,镇江市港城供水有限公司的综合评分在全省地级市平台中排名最末,是地级市平台中唯一的一家7档企业,且无外部主体评级。主要原因在于镇江市政府实力较弱,且企业自身的业务公益性较强,基本上依赖于政府补贴,利息保障率为-648,因此企业自身造血能力很弱,故综合排名垫底。表 8:2019年地级市城投企业普益综合评价结果前10名

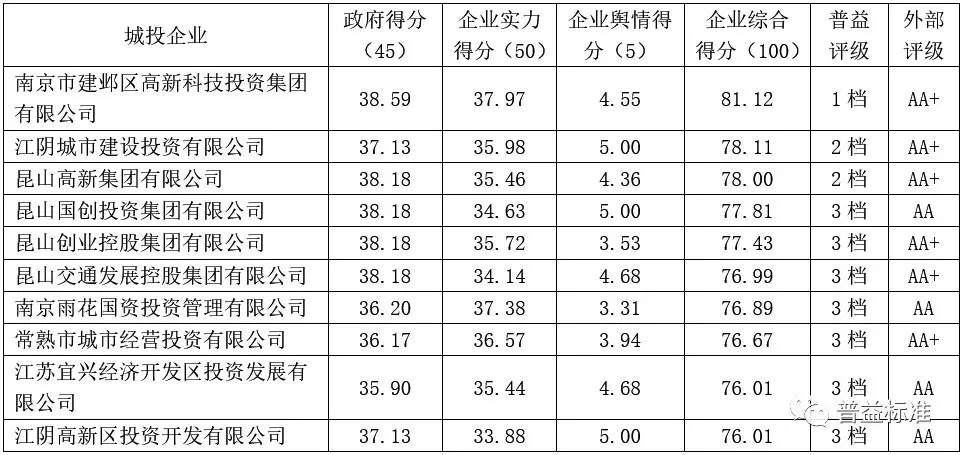

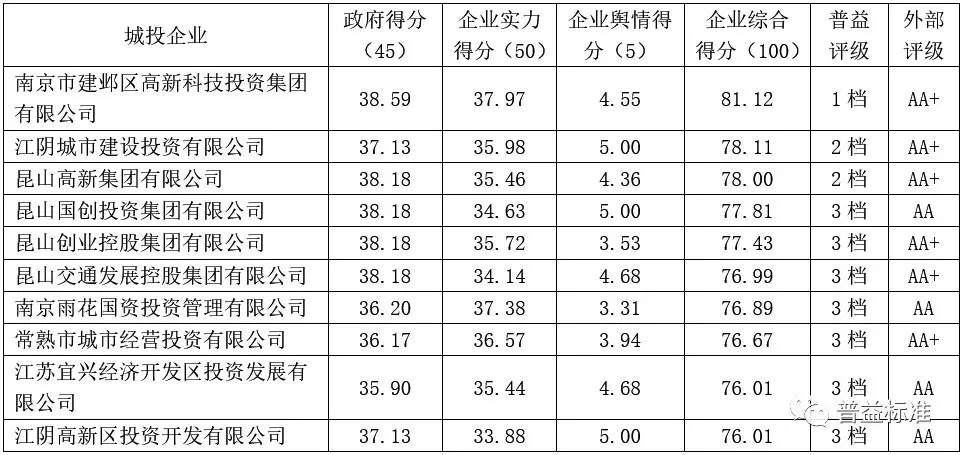

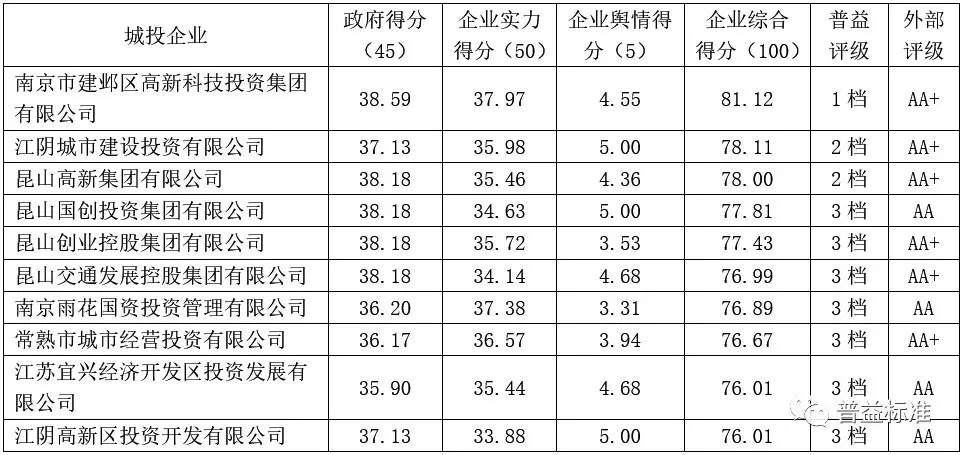

根据各区县级城投企业的综合得分,我们发现在前十名的区县城投中,苏州、南京等下属城投企业综合实力排名靠前,其中苏州昆山市占比较多,同样也是依托昆山市较强的政府实力。而无论是从政府背景,还是企业实力,南京市建邺区高新科技投资集团有限公司均拔得头筹。从政府得分来看,南京市建邺区相比之下得分最高,原因在于建邺区是南京市的国际化新区,其涉及金融、信息服务、文旅、软件研发等多个主要行业,故该区经济、财政方面优势明显。从企业实力来看,该平台主要开展国有资产投资经营、社会服务配套设施项目投资建设等业务,其2018年主营收入增速为28.9%,净利润增速则高达126.83%,具备强劲的增长动力。另外,在全省综合表现前十名的城投企业中,南京市建邺区高投集团也是唯一入榜的区县级城投企业,位列全省第四名,与地级市城投企业综合实力相当。而综合排名最末的区县级城投则是同属于南京市的浦口区新城保障房开发建设有限公司,由于浦口区主要以集成电路产业、高端交通装备产业、文旅健康产业等产业为主导,而其主要承担保障房开发建设任务,故非南京市浦口区核心的区县平台,地位得分较低,且缺乏其他偿债来源,从而综合评价较差。表 9:2019年区县级城投企业普益综合评价结果前10名